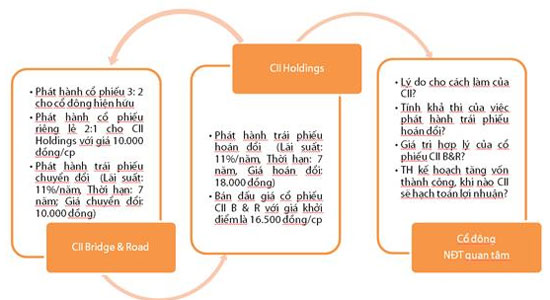

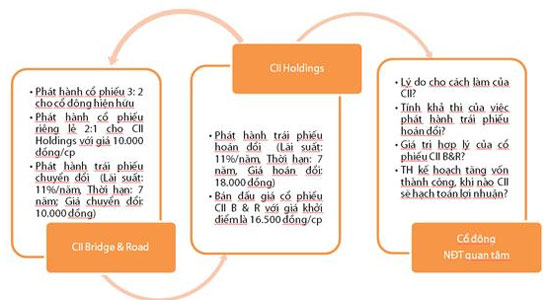

Chuyên viên ngành của RongViet Research vừa đưa ra một số đánh giá ngắn liên quan đến những phương án phát hành vốn và nơ quy mô nghìn tỷ mà CTCP Hạ tầng Kỹ thuật TPHCM (HOSE: CII) đưa ra để huy động vốn cho công ty con là CTCP Đầu tư Cầu đường CII (gọi tắt là CII Bridge &Road, HSX: LGC).

Theo chia sẻ từ ban lãnh đạo, đằng sau kế hoạch phát hành và chuyển nhượng khá phức tạp như trên là nhiều lý do định tính và định lượng.

Thứ nhất, CII muốn chuyển nhượng danh mục dự án cầu đường cho CII B&R cao hơn giá vốn. Tuy nhiên, nếu làm theo cách thông thường, CII không những không hạch toán được lợi nhuận khi hơp nhất BCTC của Công ty con CII B&R mà còn phải đóng thuế TNDN ngay lập tức. Ngược lại, lợi nhuận từ trái phiếu hoán đổi chỉ bị đánh thuế khi nhà đầu tư thực hiện hoán đổi trái phiếu lấy cổ phiếu CII B&R (trong vòng 7 năm, dự kiến từ 2016).

Ảnh minh họa

Thứ hai, giải quyết bài toán về huy động vốn để tài trợ cho danh mục dự án của CII. Nếu theo quy định hiện hành đối với các dự án BOT, vốn chủ sở hữu tối thiểu phải tương đương 20% vốn đầu tư dự án và phải được nộp trong vòng 30 ngày sau khi nhận dự án thì CII sẽ phải cần phải có một nguồn vốn rất lớn đề góp đối ứng khi thực hiện các dự án. Tuy nhiên, nếu tự thân CII liên tục phát hành tăng vốn, điều này sẽ tạo áp lực lên “túi tiền” những cổ đông hiện hữu của CII.

Thứ ba, công ty cho rằng khả năng huy động thành công của công ty con là cao hơn hơn bởi cấu trúc hoạt động của CII B&R (và cả các công ty con khác của CII) là tách bạch và không phức tạp như công ty mẹ. Ngoài ra, room còn lại cho NĐT nước ngoài tại CII chỉ khoảng 10%, nếu công ty mẹ phát hành sẽ khó hấp dẫn được NĐT nước ngoài tham gia.

Đối với tính khả thi của việc phương án huy động (bao gồm trái phiếu và cổ phiếu), RongViet Research cho rằng lập luận của ban lãnh đạo hợp lý ở các yếu tố sau: Một là, tiềm năng của xây dựng cầu đường vẫn còn lớn, đặc biệt, với luật đầu tư mới, các hình thức hợp tác công-tư đang dần trở nên phổ biến và điều này sẽ là điểm nhấn để NĐT quan tâm đến danh mục dự án và việc phát hành của CII B&R; Hai là, mức giá đấu thầu khởi điểm của cổ phiếu CII B&R dành nhà đầu tư bên ngoài 16.500 đồng/cp là mức giá được một số định chế tài chính tên tuổi đưa ra dựa trên việc định giá một cách khoa học 7 dự án cầu đường mà CII dự định sẽ chuyển giao lần lượt sang CII B&R; Ba là, mức giá hoán đổi đối với trái phiếu (năm thứ 2 kể từ ngày phát hành) là 18.000 đồng/cp (+10%) cũng là mức giá có thể chấp nhận đối với nhà đầu tư tham gia mua trái phiếu hoán đổi.

Tuy nhiên, điểm lớn nhất mà RongViet Research muốn nhắc đến ở đây liên quan khoản lợi nhuận tiềm năng mà CII dự kiến thu được, đặc biệt là khoản lợi nhuận gia tăng khi hoán đổi trái phiếu. Tiềm năng này rất có thể không thành hiện thực nếu việc phát hành trái phiếu không được như kỳ vọng. Thêm vào đó, khoản lợi nhuận chênh lệch so với giá trị sổ sách của CII B&R cũng không thể hiện thực hóa nếu CII không bán ra. CII dự kiến sẽ chốt quyền phát hành cổ phiếu vào đầu quý 4/2014, trong khi đó, việc chào bán trái phiếu có thể được dời sang quý 1/2015 để NĐT có thời gian thẩm định và thu hút nhiều NĐT tham gia hơn.

Chuyên viên ngành RongViet Research cho biết trong trường hợp đấu giá cổ phần thành công thì khả năng 189 tỷ đồng lợi nhuận thu được sẽ được hạch toán trong năm 2015 khi mà lợi nhuận năm 2014 của CII vốn đã rất khả quan. Câu chuyện và cách làm của CII có thể sẽ được nhà đầu tư chú ý thêm một thời gian, chúng tôi đánh giá đây là một bước đi mới và mang tính sáng tạo, tuy nhiên, để làm được có lẽ yếu tố tin tưởng sẽ là yếu tố cốt lõi để quyết định thành công đối với việc huy động vốn của CII.

Theo dddn