Trong đầu tư chứng khoán, những người thành công nhất chưa chắc đã là người thông minh nhất, thậm chí những người có chỉ số IQ cao lại thường xuyên thua lỗ. Ví dụ điển hình nhất là trường hợp thiên tài vật lý, toán học Issac Newton đã gặp thất bại nặng nề trong đầu tư chứng khoán khi cố gắng gia tăng thu nhập từ lĩnh vực này.

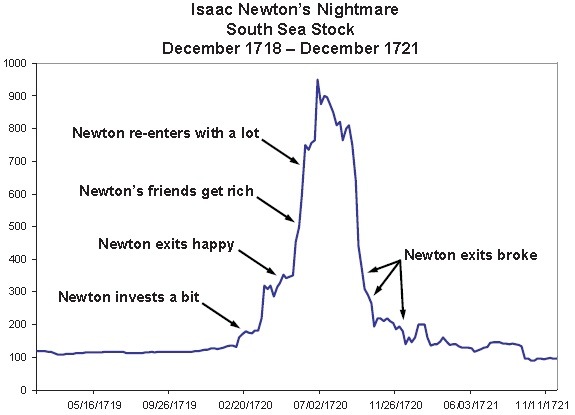

Vào năm 1720, Newton sở hữu cổ phần của công ty South Sea Bubble, một trong những cái tên “hot” nhất tại Anh khi đó. Một thời gian sau khi đầu tư, cổ phiếu South Sea Bubble đã tăng rất mạnh, Newton lập tức thực hiện hóa lợi nhuận và thu về khoản lợi nhuận gấp đôi, tương đương 7.000 bảng Anh.

Tuy vậy, chỉ vài tháng sau khi Newton chốt lời, cổ phiếu South Sea Bubble vẫn tiếp tục tăng khiến nhà bác học không thể kiềm chế thêm được nữa và mau chóng cuốn vào đám đông, mua lại cổ phiếu này với mức giá cao hơn nhiều thời điểm chốt lãi.

Không may mắn cho Newton bởi ngay sau khi ông tái gia nhập thị trường thì cổ phiếu South Sea Bubble lập tức lao dốc giảm mạnh. Kết quả, ông mất cả vốn lẫn lãi với số tiền khoảng 20.000 bảng Anh, một con số rất lớn vào thời điểm đó. Và kể từ ngày đó ông cấm bất kỳ ai nói từ “South Sea Bubble” trước mặt mình.

Sau thất bại trong thương vụ đầu tư vào South Sea Bubble, Newton đã nói: “Tôi có thể tính toán được sự chuyển động của các hành tinh, nhưng không thể tính toán được sự điên rồ của con người”.

Câu chuyện trên cũng là ví dụ cho thấy sự khắc nghiệt trong đầu tư chứng khoán mà nhà đầu tư không cẩn thận sẽ rất dễ sập bẫy. Điều quan trọng nhất trong đầu tư không phải là trí thông minh mà cần tránh lao theo xu hướng đám đông và phải xây dựng được nguyên tắc mua/bán thì mới có thể tồn tại.

Nhà đầu tư thiên tài Warren Buffett từng có câu nói nổi tiếng: “Việc đầu tư thành công trong cuộc đời không đòi hỏi một chỉ số IQ cao chót vót, tầm hiểu biết kinh doanh sâu sắc hay thông tin. Những gì cần có là một khuôn khổ trí tuệ sáng suốt để đưa ra quyết định và khả năng khiến cho cảm xúc không phá hủy nền tảng đó. Bạn phải tự đưa ra kỷ luật cho cảm xúc”.

Theo trí thức trẻ